作为一个圈内人士,学姐每天的朋友圈里不乏平安、国寿和友邦三家代理人的轮流轰炸。

友邦全佑至享2019全能保计划吸引到测评君的注意。

从名字上就可以看出,“全佑至享”和之前主推的“全佑惠享”大体相似,至于哪些地方做了改变,有没有亮点和bug,学姐今天就来帮大家测测这款新产品。

评测角度

疾病设置看似合理,实则暗藏玄机

重疾保障看似全面,力度让人心寒

捆绑的长期意外险,连流产也列入不赔!

友邦重疾险这价格,值得入手吗?

疾病设置看似合理,实则暗藏玄机

话不多说,先上保障内容速览:

![20190715190122-VFoywT.png TJZP`ODE]QIBJI2PW{%FVTQ.png](http://image.2239.com/api/images/show/5d2c5d022b913b4820346ee6.png)

有点复杂是吧,学姐带大家捋重点!

经过前后仔细比对,“全佑至享”比老产品“全佑惠享”多了一项“男女6种特定恶性肿瘤和6种高发现代病”的保障(名字实在太长,下面我们简称“6+6”)——

如果首次确诊重疾是以下12种疾病中的一种,则赔付150%基本保额,疾病如下:

女性:肺癌、子宫颈癌、乳腺癌、脑与神经系统恶性肿瘤、骨与软骨组织恶性肿瘤、胰腺癌;

现代病:终末期肾病、冠状动脉搭桥术、脑中风后遗症、严重哮喘、严重冠心病和慢性肝功能衰竭失代偿期。

这些额外赔付保障的病种,设置得合不合理呢?

根据最新全国癌症数据显示,男性恶性肿瘤发病率Top10,依次为肺癌、胃癌、肝癌、结直肠癌、食管癌、前列腺癌、膀胱癌、胰腺癌、淋巴瘤、脑瘤。

女性恶性肿瘤发病率Top10,依次为乳腺癌、肺癌、结直肠癌、甲状腺癌、胃癌、子宫颈癌、肝癌、子宫体癌、食管癌、脑瘤。

红字部分是全佑至享的特定病种保障

对比来看,男女6种特定恶性肿瘤的赔付范围还算实在,覆盖了男性45%和女性41%以上的高发癌症。

至于6种高发现代病,前3种都在重疾险的6大理赔病种之列,将其纳入到这一额外保障中,相比前作“全佑惠享”,也算在用心升级。

不过,这里必须再强调一下,这个“6+6”特定病种保障,能额外获得50%基本保额赔付,需要满足前提条件——首次确诊重疾是上述12种疾病之一。

假设邦先生有购买重疾多次赔付的附加险,但首次确诊重疾不是这12个特定病种之一,那么在后续第二次重疾或第三次重疾里,即使患上12个特定病种之一,也不会获得这50%保额的额外赔付。

顺便预告一下,友邦这个“首次确诊重疾”的概念是一个对保险公司非常有利的大bug,下文还会再次提到它所隐藏的细节。

亮点到这里就over了。下面分析全佑至享稍欠缺之处。

如果您已经下了十足决心要买,就不用看下面的内容了,回头找友邦代理就可以。

因为友邦“全佑”系列的问题,一直以来都没怎么变化过。

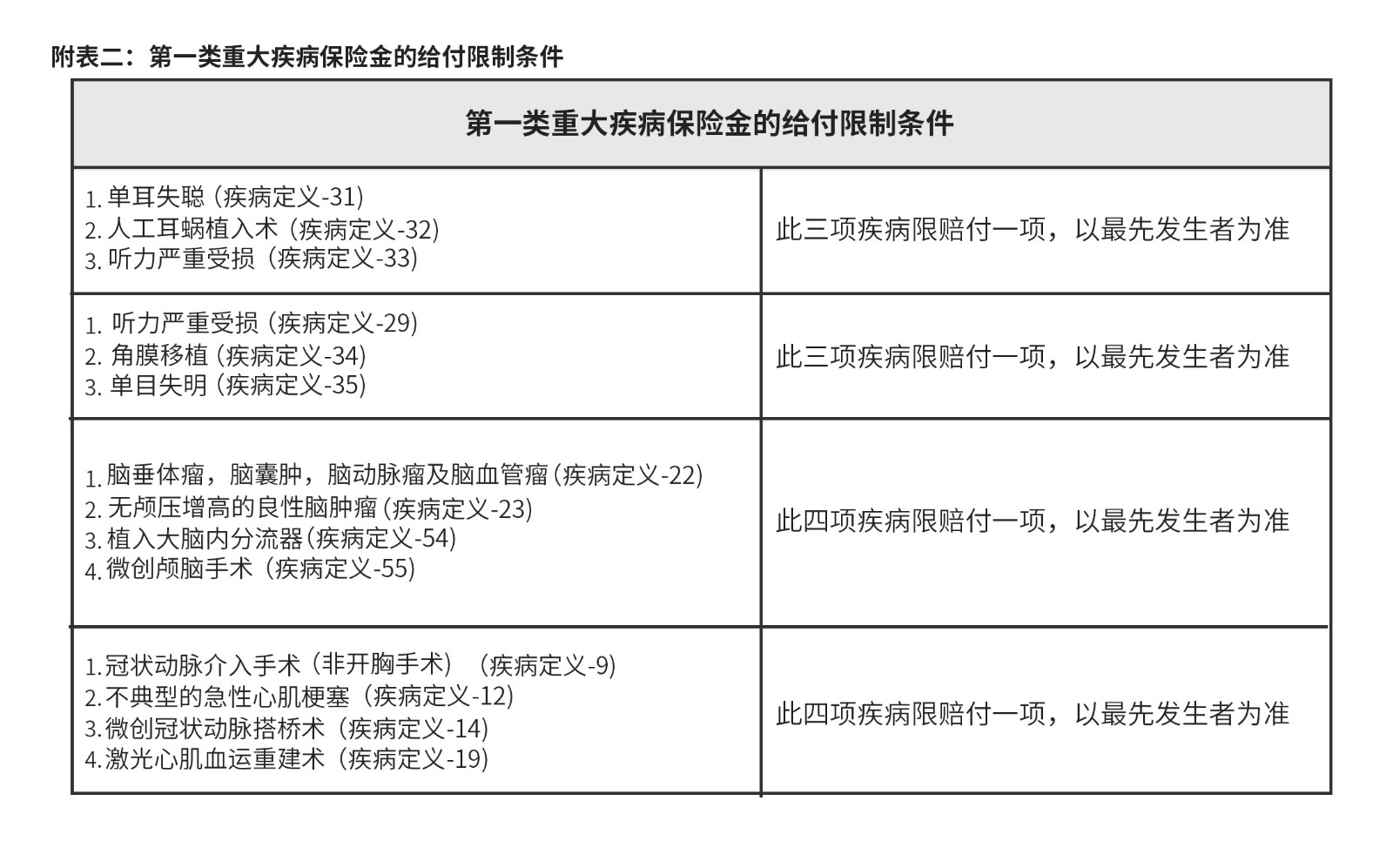

疾病设置看似合理,实则暗藏玄机

轻症有隐性分组、赔付比例低

全佑至享号称保60种轻症不分组,最多赔6次,依次赔付20%两次,30%两次,50%两次,最高累计可以获得200%基本保额赔付。

①轻症有隐形分组

轻症种类相对够多,也覆盖到学姐常提到的6种高发轻症。但还是有不足,即轻症隐形分组:

▼

如上这种三赔一、四赔一的设置,说白了就是为降低赔付概率。

虽然这种操作并非友邦独有,但自家官网上说好的“轻症不分组”,细看合同还是难免有点打脸即视感。

②赔付额度“虚高”

最高累计赔付额度很吸引——毕竟重疾保额还未用到,单凭6次轻症就可以先拿到200%基本保额。

但是,谁会患6次不一样的轻症啊,能患2次就相当要命了好吗。

然而,前两次轻症赔付都只有20%。目前业内都是30%起步了,优秀的产品甚至做到35~45%。

大家都是买50万保额,都是诊出不典型急性心梗,别人能拿到22.5万理赔款,我买全佑至享就只能拿10万。

大家都一样,凭什么别人的保障比我高125%,保费还比我便宜?

重疾保障看似全面,力度让人心寒

除主险重大疾病险的重疾赔付一次外,它还有2个可选附加险:全佑倍无忧D款重大疾病保险+全佑爱无忧恶性肿瘤疾病保险。

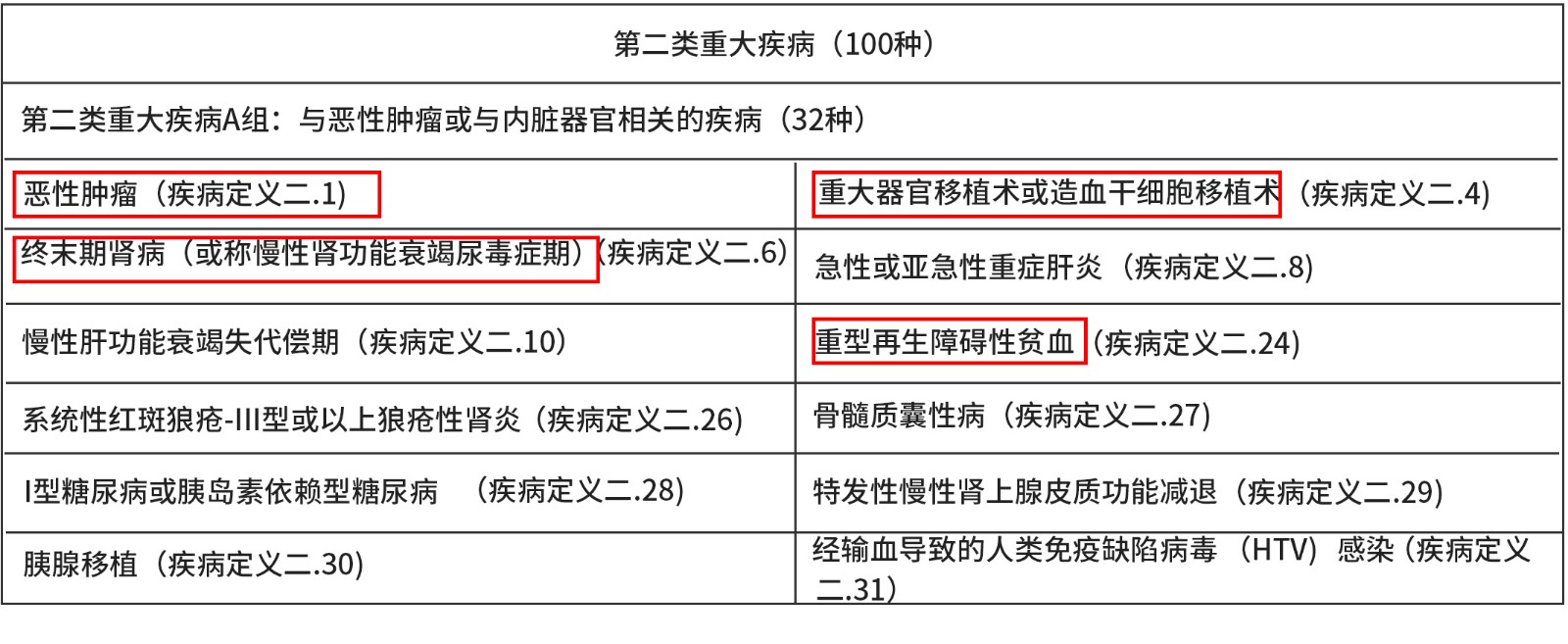

先看主险全倍无忧D附加险。看到多次赔付,内行人第一件事就是去翻合同里的疾病分组方式,看有没有把癌症单列一组,有没有把其他高发重疾分散到不同组别。

一翻,果然翻出全佑至享的大问题来了:

▼

随手截一下条款就懂了……

我就不把全表截给你们看了……

这就意味着,一旦癌症赔付了,其他高发重疾(比如我圈出来的那些),就没机会赔付了,反之亦然。

而癌症占重疾险理赔的60%以上。所以切记,癌症单独分组的产品才是好产品。此外,其他高发重疾分散在不同组,也是很有必要的。但它显然都没做到。

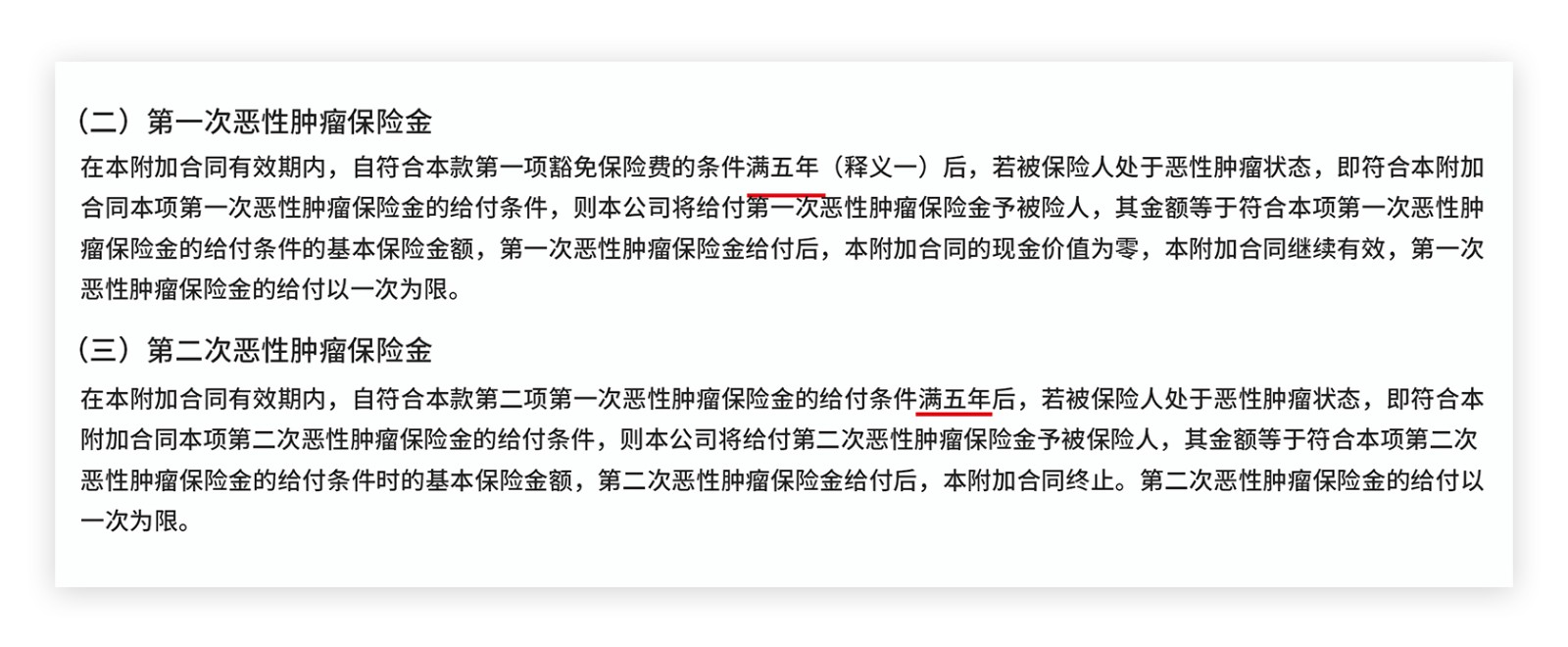

强忍住关掉合同窗口的冲动,再来看全佑爱无忧恶性肿瘤附加险。

癌症多次赔付是好事,能为被保人覆盖癌症新发、复发、转移等二次治疗风险。而评价这个保障责任是否合理,关键之一是看间隔期——当然是越短越好。

从临床医学数据上看,癌症的复发周期基本都在3年上下。业内现在最短3年间隔期设置,也算是合理。

而全佑至享设定的恶性肿瘤间隔期是,5年。

心寒。

而且,即使首次确诊重疾是除癌症之外的其他重疾(比如急性心梗或者重大器官移植),只要在其后5年之内确诊癌症,全佑至享都不会赔付。

必须符合——首次确诊重疾获得赔付后,再五年后,再确诊癌症——这么严苛的条件,才会赔付附加险所承诺的恶性肿瘤保险金。

极度心寒。

要知道,稍有诚意的产品,一般会将首次确诊重疾分成两种情况处理:a. 如果第一次是因癌症赔付,第二次再诊出癌症,那么间隔期可以按癌症间隔期来计算,不同的产品会限定癌症间隔期为3~5年;b. 如果第一次是因非癌赔付,第二次再诊出癌症,那么间隔期应该按非癌间隔期来计算,不同的产品会限定非癌间隔期为180~365天。

学姐之前做测评已经吐槽过无数次了,凡是对癌症设5年间隔期的产品,就是暗搓搓想降低实际赔付率。学姐绝不推荐!

而像全佑至享这种赔付诚意负分的产品,学姐甚至都想投诉!

▼

熬到5年后

要么治愈了,要么挂了

要它何用

捆绑的长期意外险,连流产也列入不赔!

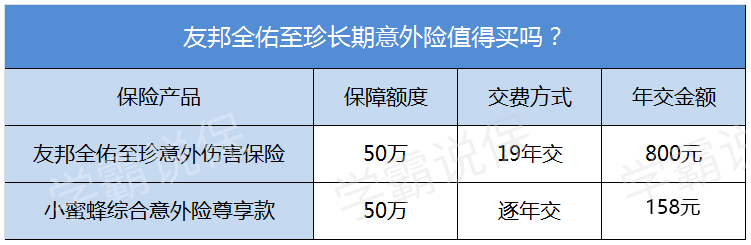

和平安福套路相似,想要买友邦全佑至享的重疾保障,就必须和全佑至珍意外险一起买。

全佑至珍意外险的责任就两块,一个是意外身故和伤残保险金,一个是9大重大自然灾害意外额外保险金(因这9种自然灾害身故,可额外赔付1倍保额)。

但有两个地方要注意——

没得赔付的范围比常见意外险大

责任免除,免的是保险公司赔偿保险金的责任,是保险公司的挡箭牌。

所以,对于我们消费者来说,一份优秀的保险,责任免除条款数量越少、篇幅越短,就越棒。

然而,翻开这份全佑至珍意外险的合同,你会发现它的责任免除条款足足多达19项,占用篇幅超过一页A4纸!

而且,少有保险公司会把轮滑、滑板、滑板车、卡丁车、妊娠、流产、分娩等也列入不赔的范围,而全佑至珍厚着脸皮做到了。不仅如此,还有30类职业活动也被列入免责范围。

一份终身意外险,以比市面同类产品贵至少30%的价位捆绑销售,却连普通的休闲运动意外都不保,难免令人咋舌。

捆绑的意外险比别家贵30%

绝大多数意外险没有健康准入要求,不需核查既往病史,基本只对职业作限制,所以非常好买。

比如市面热售的小蜜蜂综合意外险,同样50万保额,每年只需158元,即便保足未来55年,总支出也不到万元,杠杆率极高。

而这份全佑至珍长期意外险,在如此宽泛的免责范围下,居然还有脸面定价800元/年?

友邦重疾险这价格,值得入手吗?

为了避免套餐价太高、横向对比有失公允,我们以全佑至享2019主险重疾险来做对比:

果真是没有对比就没有伤害……

无愧于友邦“重疾险价格天花板”的属性,单单全佑至享2019主险重疾险,就已近2万/年。难道是它的保障会更好??

复星康乐一生2019,与全佑至享相比,多了2次赔付达50%的25种中症保障,保单生效头10年内确诊任一重疾,赔付130%保额,附加二次癌症保障再额外赔付100%保额。保费,比它便宜40%。

复联加倍保,附加恶性肿瘤加倍保障,与全佑至享相比,多了3次重疾赔付责任,和2次额外恶性肿瘤责任。保费,比它便宜35%。

同方全球保倍多,与全佑至享相比,重疾·真·不分组,赔3次,保单生效头10年内发生首次重疾,额外加赔20%保额,是不分组多次赔付重疾险的王者。保费,比它便宜45%。

每一款的保障范围、赔付力度,都比友邦·全佑至享优秀出一大截,保费更是吊打它。

不过友邦的“贵”族气质,众所周知。至于是愿意为公司气质、还是保障品质买单,看到这里,相信大家心里都有数了。

总结

简单总结一下,友邦全佑至享2019在产品自身发展过程中,确实做到了保障升级。

但老问题也依旧没改——轻症保障力度低,重疾分组不合理,多次赔付要求苛刻,标榜的五项周全保障(重疾、全残、身故、终末期、老年护理金)实际只赔一项,以及一如既往的贵。

如果目光放宽一点,会发现市面上比它便宜、保障更好、服务更用心的保险产品有很多,大家完全可以货比三家,再根据需求购买适合自己的产品。

想知道最合适您的重疾险是什么?

想知道最合适您的重疾险是什么? 赶紧打开【学霸说保险】公众号,向我提问吧!

赶紧打开【学霸说保险】公众号,向我提问吧! 不知道怎么提问?

不知道怎么提问?